Hiperpersonalização e omnicanalidade: impulsionadores da experiência do cliente

Uso correto de dados e ciclo de comunicação unificado são capazes de conferir insights valiosos, defende FICO

A infinidade de dados permitiu que a indústria financeira personalizasse a experiência do cliente, entendendo como cada cliente usa serviços financeiros, qual seus sentimentos e a relação com a instituição. As oportunidades tornaram-se um conceito para a FICO: hiperpersonalização.

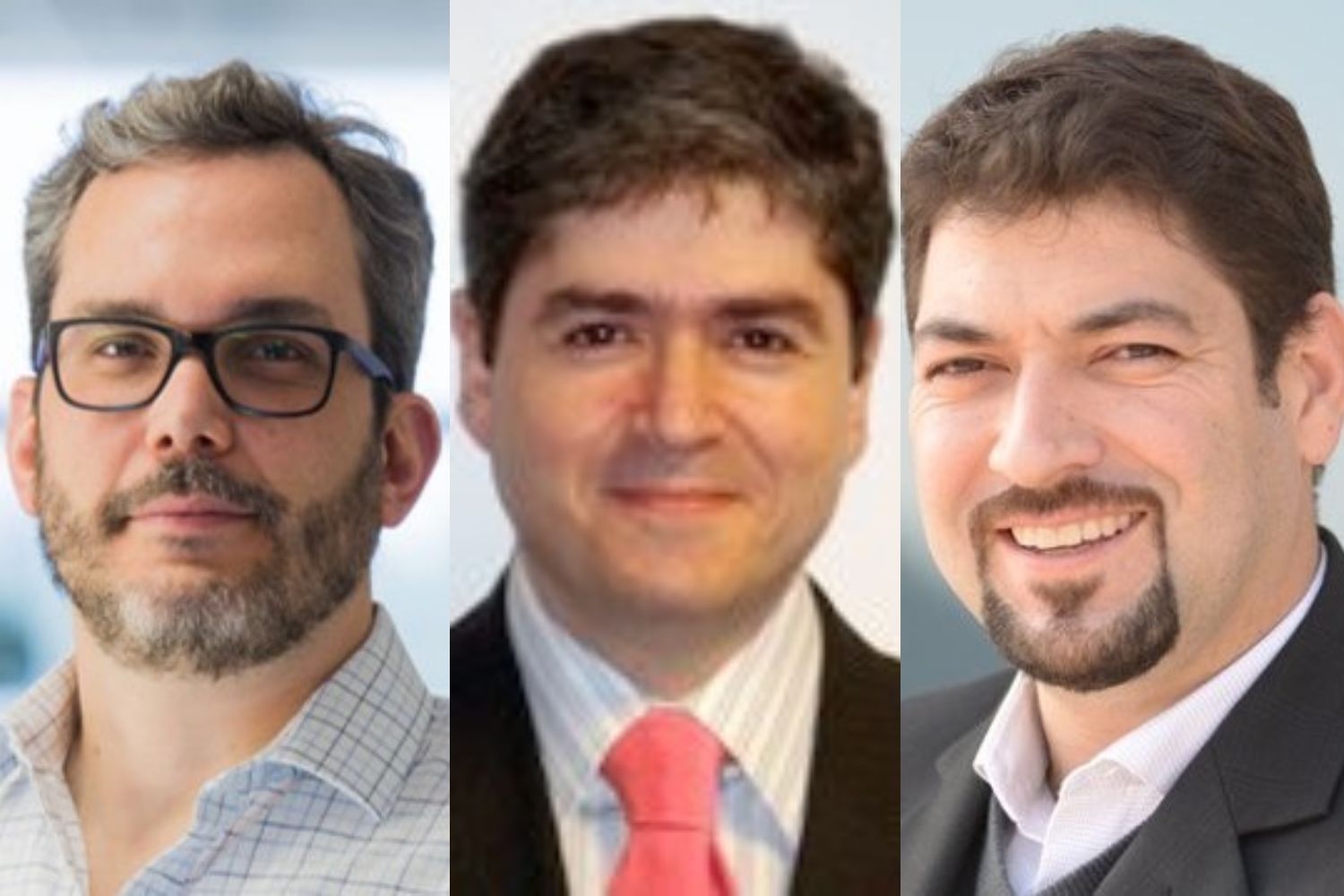

“É importante a relação da empresa com o cliente e entender em qual momento falar com ele. O machine learning dá a possiblidade de fazer uma predição da melhor forma de oferecer serviços e produtos aos clientes e uma visão de crédito e fraude. Como fazer o perfil correto do cliente e trazer mais segurança e facilidade para o processo como um todo”, afirma Fabio Kruzich, diretor sênior de consultoria de negócios da FICO, em entrevista ao IT Forum no FICO World 2023.

Daniel Arrares, consultor principal de pré-vendas da FICO, complementa ao dizer que, ao falar de hiperpersonalização, é um conceito de ter a visão total do cliente que, segundo ele, é algo fundamental. “É impossível, se não conhecemos o cliente, dar uma experiência que seja personalizada. O desafio está em fazer com que toda a informação que se pode ter pelo cliente, esteja disponível no momento de personalizar uma oferta ou um produto.”

O executivo comenta que, para isso, é necessário ter decisões conectadas. Uma empresa, ao tomar uma decisão, precisa saber o que se passa entre os momentos do ciclo de vida com o mesmo cliente, incluso em diferentes departamentos.

“Se uma pessoa está em um ciclo de cobrança, a empresa tem que saber. Não seria bom fazer uma oferta se o cliente está dentro de um ciclo de cobrança. Quando as decisões são conectadas entre todos os momentos do ciclo de vida é o que chamamos de decisões conectadas”, diz Daniel.

Leia mais: EXCLUSIVO: FICO aposta em área de parcerias para capilarizar soluções no Brasil

Em fraudes, inclusive, conhecer os comportamentos previne que alguma transação não autorizada ocorra. Para um cliente pode ser normal fazer uma compra às 3 da manhã, mas para outro não. Assim como pode ser comum uma loja receber pagamentos às 7h da manhã em outra não.

“Quanto mais informação e conhecemos o cliente, é melhor. Se é um cliente que não temos mais experiência, pode demorar mais para entendê-lo. Temos um conceito de modelos que chamamos consorciados de fraude, são modelos de fraudes. Conhecemos o que passa no ‘mundo da fraude’, sabemos o comportamento em cada país e região e usamos esse comportamento para outras regiões. Ainda que o cliente seja novo, se pode conhecer um comportamento mais genérico de regiões, países, podemos tomar a melhor decisão”, revela Daniel sobre como entender se um cliente é um fraudador.

A hiperpersonalização também é positiva internamente. Fabio comenta que, ao saber quais ofertas fazer para cada cliente, também há a otimização dos serviços para que estejam conectados com a estratégia da empresa. “Se você conhece o comportamento e um cliente atrasa um pouco na conta, mas você sabe que vai pagar, você pode demorar mais para fazer a cobrança, por exemplo.”

O primeiro passo para a hiperpersonalização, frisa Fabio, é guardar os dados, organizá-los, estudá-los e começar a conhecer melhor a visão de dados e analytics. Em seguida, fazer um processo de testes, colocar em prova, validar e entender como se comportam.

“Por um lado, estaria a parte de informação, quais informações a empresa deveria ter para hiperpersonalização. Por outro lado, como utilizar a informação da melhor parte possível, a parte da inteligência. E depois ter a parte de execução: tenho a informação, a inteligência – como eu executo. E finalmente tem que comunicar ao cliente”, complementa Daniel.

Para Fabio, os bancos brasileiros estão bem no quesito de hiperpersonalização. O mercado evoluiu mais nos últimos anos, com o surgimento das fintechs. Ainda assim, é um caminho sem fim. É sempre possível melhorar e tentar coisas novas.

Omnichannel: primeiro passo para a hiperpersonalização

Para entender o cliente e entregar a melhor experiência, é necessário que a instituição pense em omnichannel. Saulo Fernandes, diretor sênior de gerenciamento de vendas da FICO, explica que muitas empresas têm diferentes canais, mas que há muitos silos entre as comunicações.

“Quando os processos estão em silos, não existe centralização de visibilidade do comportamento do cliente e dos canais. Por não ter visibilidade, elas gastam muito dinheiro com comunicação e não têm tanta efetividade. A omnicanalidade tem que permitir concentrar todos os canais em uma única área para que todas tenham comunicação de tudo o que está acontecendo. E então você consegue ter a hiperpersonalização”, revela Saulo.

Com a omnicanalidade, comenta o executivo, a empresa reduz o custo com o canal, reduz o esforço manual (o que também acaba em redução de custo), agrega visibilidade e ajuda a incrementar a parte de visão 360 do cliente.

Siga o IT Forum no LinkedIn e fique por dentro de todas as notícias!

Entretanto, os principais desafios são, muitas vezes, os processos internos de cada instituição que são muito complexos com esses silos de canais. Não ter tudo em uma interface e a falta de visibilidade e controle dos canais dificultam o processo.

“Quando falamos de terceiros, o problema é que uma vez que o dado sai, ele não pode ser recuperado. As empresas estão começando a entender que quando vai para o terceiro, não tem o controle dos dados. O terceiro pode estar incomodando para receber uma dívida, por exemplo, o banco não tem esse controle e o cliente pode trocar de banco”, alerta Saulo.

Para resolver o problema, os bancos estão internalizando os processos com a ajuda do digital s para ficar com toda a informação de experiência do cliente e informações. E coloca apenas os clientes que realmente querem falar com o call center para serem atendidos por eles.

“É muito difícil chegar a uma empresa e dizer que vai mudar todo o processo de comunicação de uma vez. Isso gera um impacto gigante e ninguém vai aceitar porque tem muitas áreas, cada uma com seus processos. Começamos a falar dos casos de uso. Uma das melhores formas de implementar é em casos de uso específico e enfocado ao negócio e não sobre um canal ou processo”, aconselha Saulo.

* a jornalista viajou para Miami à convite da FICO