Scala emite novo ciclo de debêntures verdes no valor de R$ 1 bilhão

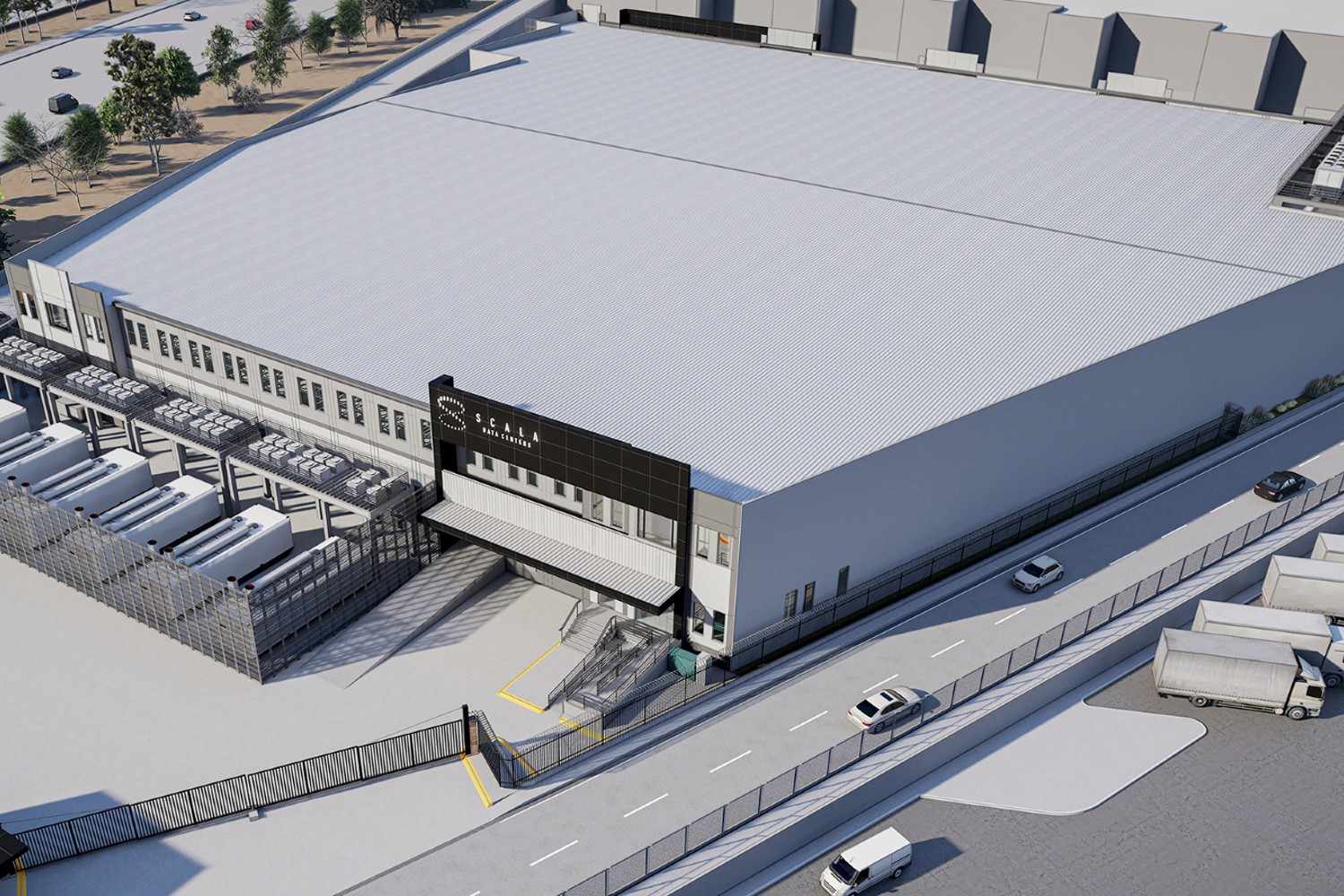

Com aporte, empresa se prepara para construir novos data centers dedicados ao mercado Hyperscale, operando com 100% de energia renovável

A Scala Data Centers anunciou nova emissão de debêntures verdes (green debentures) no valor de R$ 1,07 bilhão (cerca de US$ 215 milhões), com vencimento em seis anos. Segundo a empresa, a transação é a segunda maior emissão do tipo realizada pelo setor de data centers no Brasil, com a primeira sendo feita também pela Scala em 2022, quando efetuou a sua primeira emissão de debêntures verdes no valor de R$ 2 bilhões.

Com os recursos, a Scala se prepara para construir novos data centers no Brasil voltados para clientes Hyperscale com a finalidade de atender a demandas de Cloud. De acordo com a Scala, essas novas infraestruturas de TI serão construídas seguindo máxima eficiência energética, com um PUE (Power Usage Effectiveness, índice que mede a eficiência energética) médio anual inferior a 1,45. Os data centers serão alimentados 100% com energia renovável e certificada, em uma operação neutra em carbono, em linha com o portfólio da Scala.

Leia mais: Scala, do Grupo Stefanini, adquire Tatic Software e mira expansão internacional

“Continuaremos inovando para atender às crescentes demandas do mercado Hyperscale por meio de construções à prova de futuro, ou seja, que já levam em conta posteriores aumentos das densidades por rack sem interrupções no ambiente produtivo. Essas infraestruturas combinam flexibilidade e inovação para acomodar tecnologias emergentes, e novas cargas de trabalho que ainda estão por vir à região”, afirma Marcos Peigo, CEO e cofundador da Scala.

Peigo adianta que os planos da Scala estão alinhados com as tendências e demandas do setor para a América Latina, um mercado em expansão avaliado em US$ 5,51 bilhões e com previsão de atingir US$ 8,81 bilhões até 2028, segundo dados da consultoria Arizton. “A Scala ocupa uma posição estratégica ideal para capturar o crescimento sustentável do mercado de Hyperscale”, complementa o executivo.

Ana Romantini, vice-presidente de Finanças da Scala, explica que a emissão dos debêntures passou por um processo altamente estruturado, que contou com a adesão de diversos bancos. “Nossa solicitação de propostas (RFP) atraiu a participação de cinco instituições financeiras, gerando ofertas no valor total de R$ 2,8 bilhões. Esse êxito reflete de forma inequívoca como o mercado tem recebido a firme estratégia de crescimento sustentável e de longo prazo da Scala”, afirma.

Dadas as ações sustentáveis em curso desde a sua fundação, a Scala pôde emitir debêntures verdes em vez de Títulos Vinculados a Metas de Sustentabilidade (SLBs), que são atrelados a promessas futuras. A companhia possui, hoje, um portfólio de data centers com o menor PUE da América Latina e opera com neutralidade em carbono.

Em comunicado, a Scala informou que sua segunda emissão de debêntures verdes teve o Bradesco BBI como coordenador líder, em conjunto com o coordenador UBS BB. A operação foi emitida em reais com swap para dólares, com o objetivo de manter a emissão da dívida na mesma moeda dos contratos estabelecidos entre a empresa e seus clientes – em uma proteção para possíveis flutuações cambiais.

Siga o IT Forum no LinkedIn e fique por dentro de todas as notícias!